Métodos de amortización

De acuerdo con lo establecido en la Resolución del ICAC, de 1 de marzo de 2013, la amortización refleja la depreciación que normalmente sufren los bienes de inmovilizado por el funcionamiento, uso y disfrute de los mismos, debiéndose valorar, en su caso, la obsolescencia técnica o comercial que pudiera afectarlos. La dotación anual que se realiza, expresa la distribución del precio de adquisición o coste de producción durante la vida útil estimada del inmovilizado.

La amortización habrá de establecerse de manera sistemática y racional en función de la vida útil de los bienes y de su valor residual, atendiendo a la depreciación considerada como normal por las causas señaladas anteriormente. Esta regla solo puede excepcionarse cuando el activo no está sometido a desgaste por su funcionamiento, uso, obsolescencia o disfrute.

En cuanto a los métodos de amortización podemos decir que éstos reflejarán el patrón con arreglo al cual se espera que se consuman los beneficios o rendimientos económicos inherentes al activo, medidos en unidades físicas.

Podrán utilizarse aquellos métodos de amortización que de acuerdo con un criterio técnico-económico distribuyan los costes de la amortización a lo largo de su vida útil, con independencia de consideraciones fiscales o de las condiciones de rentabilidad en que se desenvuelve la empresa. Entre estos métodos se incluyen, el método lineal que dará lugar a un cargo por amortización constante a lo largo de la vida útil del activo, el método de depreciación decreciente en función del valor contable del elemento y que dará lugar a un cargo por amortización que irá disminuyendo a lo largo de su vida útil y el método de unidades de producción que supondrá un gasto por amortización basado en la utilización o producción esperada.

Algunos bienes del inmovilizado material son objeto de agotamiento, tales como las minas. Estos bienes se amortizarán aplicando el método que mejor refleje el patrón con arreglo al cual se estima que vayan a ser consumidos. En particular las minas se amortizarán en función del tonelaje extraído o utilizando otros criterios racionales que se apoyen en bases firmes de gestión.

EJEMPLO

A continuación vamos a elaborar los cuadros de amortización correspondiente a diferentes métodos de una maquina puesta en condiciones de funcionamiento el 1 de enero del 20X0, teniendo en cuenta que su precio de adquisición asciende a 120.000 euros y que tiene una vida útil de 6 años.

SOLUCIÓN

1. Amortización lineal: En este caso la cuota anual se calcula dividiendo el precio de adquisición del inmovilizado entre el número de años de vida útil

Cuota anual = 120.000 / 6 = 20.000 euros

Año |

Amortización anual |

Amortización acumulada |

Valor neto contable |

20X0 |

20.000 |

20.000 |

100.000 |

20X1 |

20.000 |

40.000 |

80.000 |

20X2 |

20.000 |

60.000 |

60.000 |

20X3 |

20.000 |

80.000 |

40.000 |

20X4 |

20.000 |

100.000 |

20.000 |

20X5 |

20.000 |

120.000 |

0 |

2. Método de los número dígitos decrecientes: Este método de cálculo de las dotaciones contables a la amortización de inmovilizado permite generar cuotas de amortización decrecientes, de forma que la dotación anual se aminora ejercicio a ejercicio.

Para calcular el importe de las dotaciones dividimos el importe del inmovilizado entre la suma de números dígitos y a continuación multiplicamos por el valor numérico que corresponda a cada período:

Suma de dígitos = 1+2+3+4+5+6 = 21

Cuota por digito = 120.000 / 21 = 5714,29

Año |

Amortización anual |

Amortización acumulada |

Valor neto contable |

20X0 |

34.285,72 |

34.285,72 |

85.714,29 |

20X1 |

28.571,43 |

62.857,14 |

57.142,85 |

20X2 |

22.857,14 |

85.714,28 |

34.285,72 |

20X3 |

17.142,85 |

102.857,14 |

17.142,86 |

20X4 |

11.428,57 |

114.285,71 |

5.714,29 |

20X5 |

5.714,29 |

120.000 |

0 |

3. Porcentaje constante sobre el valor neto contable: Con este método obtenemos cuotas de amortización decrecientes, aplicando un porcentaje sobre el valor contable existente a comienzos del periodo al que se hace referencia.

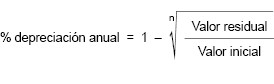

Para calcular el porcentaje a aplicar utilizamos la siguiente formula, suponiendo un valor residual de 6.000 euros:

% depreciación anual = 39,30%

Año |

Amortización anual |

Amortización acumulada |

Valor neto contable |

20X0 |

47.160 |

47.160 |

72.840 |

20X1 |

28.626,12 |

75.786,12 |

44.213,88 |

20X2 |

17.376,05 |

93.162,17 |

26.837,83 |

20X3 |

10.547,27 |

103.709,44 |

16.290,56 |

20X4 |

6.402,19 |

110.111,63 |

9.888,37 |

20X5 |

3886,13 |

113.997,76 |

6.000 |

4. En función del agotamiento: Se estima un total de horas de funcionamiento de 15.000 horas distribuidas de la siguiente forma:

- Año 1 = 3.500 horas

- Años 2 y 3 = 3.000 horas

- Años 4 y 5 =2.500 horas

- Año 6 = 500 horas

Amortización a la hora = 120.000 / 15.000 = 8

A continuación para calcular la cuota de cada año aplicamos una regla de tres:

- Año 1…………… Cuota anual = 3.500 x 8 = 28.000

- Años 2 y 3……. Cuota anual = 3.000 x 8 = 24.000

- Años 4 y 5……. Cuota anual = 2.500 x 8 = 20.000

- Año 6……………….. Cuota anual = 500 x 8 = 4.000

Año |

Amortización anual |

Amortización acumulada |

Valor neto contable |

20X0 |

28.000 |

28.000 |

92.000 |

20X1 |

24.000 |

52.000 |

68.000 |

20X2 |

24.000 |

76.000 |

44.000 |

20X3 |

20.000 |

96.000 |

24.000 |

20X4 |

20.000 |

116.000 |

4.000 |

20X5 |

4.000 |

120.000 |

0 |