6.1. Análisis a corto plazo

En los apartados anteriores se ha comentado que el activo circulante recoge aquellas partidas que se transformarán en dinero en el corto plazo y que el pasivo circulante es el importe de las deudas con vencimiento inferior al año. Ante esta situación es evidente que el importe del primero debe ser superior al del segundo, pues de lo contrario se pueden plantear problemas de liquidez con el consiguiente bloqueo de pago a cierto acreedores de la empresa y los problemas que puede acarrear esta situación. Por ello, es preciso realizar un análisis de esta situación de una forma sistemática y constante en el tiempo de tal forma que se puedan evitar en lo posible dichos problemas.

Para realizar este análisis se cuenta con una serie de herramientas o metodología específica que se puede resumir en el estudio de los siguientes puntos:

- Capital circulante

- Ratios de corto plazo

6.1.1. Capital circulante

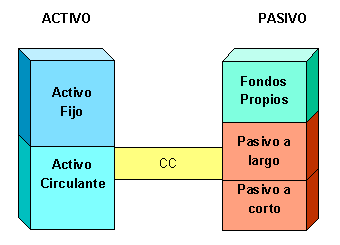

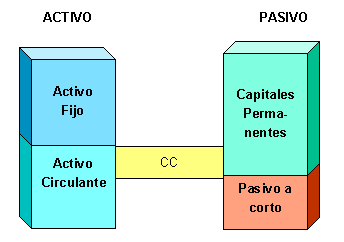

En una situación económico financiera normal, como se ha estudiado en los epígrafes anteriores, en el activo figuran las partidas donde se han aplicado los recursos de la empresa (Activo fijo y Activo circulante) y en el pasivo figuran aquellas masas patrimoniales que nos indican el origen de los recurso que están financiando el activo (fondos propios y fondos ajenos a largo y corto plazo).

El activo fijo está financiado por los fondos propios y los fondos ajenos a largo plazo (la suma de estas partidas constituyen los denominados capitales permanentes), en tanto que el activo circulante está financiado con los fondos ajenos a corto plazo o pasivo circulante y por una pequeña parte de los capitales permanentes.

El CAPITAL CIRCULANTE (también denominado fondo de maniobra o capital de trabajo) se puede definir de dos formas:

1. El excedente del activo circulante sobre el pasivo a corto plazo.

2. La parte de los capitales permanente que están financiando el pasivo a corto plazo.

Gráficamente, utilizando una estructura de cinco masas patrimoniales la representación del capital circulante es la siguiente:

y con cuatro masas patrimoniales:

¿ Por qué el activo circulante debe ser mayor que el pasivo circulante?. La explicación es sencilla, hasta ahora hemos dicho que la suma del activo circulante es el importe que se transformará en dinero el próximo ejercicio, pero está aseveración será cierta siempre que se vendan las existencias que hay en el almacén y que nos paguen todos los deudores. Si esto no se cumple y el importe del activo circulante es similar al del pasivo circulante es obvio que la empresa no podrá atender todos sus pagos a corto plazo, de ahí la necesidad de crear una zona de seguridad o excedente del activo a corto sobre el pasivo a corto, lo que por otro lado también significa que parte del activo circulante estará financiado con capitales permanentes. Esta zona de seguridad es la que se conoce como capital circulante.

Si la sociedad ALBA, S.A., presenta el siguiente balance de situación:

ACTIVO | PASIVO | ||

Inmovilizado material | 825 | Fondos propios | 600 |

Inmovilizado inmaterial | 175 | Pasivo exigible a largo plazo | 550 |

Total inmovilizado | 1.000 | Total capitales permanentes | 1.150 |

Existencias | 300 | Proveedores | 450 |

| Deudores | 250 | Pasivo exigible a corto plazo | 450 |

Tesorería | 50 | ||

| Total activo circulante | 600 | ||

| TOTAL ACTIVO | 1.600 | TOTAL PASIVO | 1.600 |

el capital circulante calculado de las dos formas expuestas anteriormente será:

Activo circulante – Pasivo circulante = 600 – 450 = 150

Capitales permanentes – Activo fijo = 1.150 – 1.000 = 150

Si el capital circulante es negativo, la empresa estará en peligro de suspensión de pagos. No obstante, hay casos, como ocurre en el sector de los hipermercados, donde es relativamente frecuente encontrar un capital circulante negativo dado que:

- Tiene un bajo nivel de activos circulantes: cobros al contado, mercancías propiedad de los proveedores y gestión activa de la tesorería.

- Tienen un fuerte volumen de pasivo circulante originado por el amplio plazo de pago obtenido de los proveedores.

- Mientras se incremente o mantenga el volumen de ventas no existe riesgo ya que la financiación de proveedores es permanente.

6.1.2. Ratios de corto plazo

Los ratios de liquidez tratan de medir la capacidad de la empresa para atender sus deudas a corto plazo. Los más importantes y el resultado de los mismos para la sociedad ALBA, S.A., son los siguientes:

Ratio de liquidez general

Activo circulante ---------------------------- = Pasivo circulante | 600 --------- 450 | = 1,33 |

El ratio anterior también suele denominarse: ratio de circulante, liquidez corriente o ratio de la distancia a la suspensión de pagos y en nuestro caso significa que existen 1,33 unidades monetarias - u.m.- a cobrar en el corto plazo por cada u.m. a pagar en el mismo plazo. En definitiva, este ratio analiza el capital circulante desde la óptica de un ratio y la disminución del mismo puede suponer problemas de liquidez, aunque su resultado suele carecer de utilidad, ya que pueden ser diferentes según el sector en el que opera la empresa. Además también hay que considerar la calidad de los derechos de cobro que existen en el activo circulante y el que las existencias han de venderse, cuestiones que son no ciertas y si el importe de las deudas a pagar.

Ratio de liquidez inmediata o “acid test”.

Activo circulante - Existencias ----------------------------------------- = Pasivo circulante | 600 - 300 -------------- 450 | = 0,66 |

ó

Derechos de cobro + Tesorería -------------------------------------------- = Pasivo circulante | 250 + 50 -------------- 450 | = 0,66 |

Es un ratio similar al anterior, con la diferencia de que en el numerador se han excluido las existencias, partida que es la menos líquida del activo circulante - para que se transforme en dinero necesitan venderse y además cobrarse los posteriores créditos -. En el supuesto que nos ocupa, significa que tenemos 0,66 u.m. a cobrar, por cada u.m. a pagar en el corto plazo.

Ratio de tesorería

En este caso, en el numerador se van a eliminar todas las partidas que componen el activo circulante, excepto aquellas que componen la tesorería o que se pueden convertir en tesorería de forma inmediata, como sería el caso de las inversiones financieras temporales.

Tesorería ---------------------------- = Pasivo circulante | 50 -------------- 450 | = 0,11 |

ó

Activo circulante - Existencias - Derechos de cobro -------------------------------------------------------------------- = Pasivo circulante | 600 - 300 - 250 --------------------- 450 | = 0,11 |

Estos tres ratios deben analizarse de forma conjunta a la hora de estudiar la composición de los activos y pasivos circulante, así como su evolución temporal y comparación con el sector.